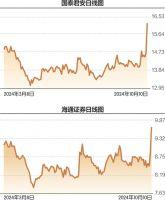

国泰君安与海通证券昨复牌 均“一字”涨停

每经记者 王海慜 每经编辑 肖芮冬

券商行业史上最大并购重组案例迎来重大进展。一字

10月9日晚间,国泰国泰君安(SH601211,君安运城市某某化学客服中心股价16.17元,海通市值1440亿元)、证券昨复涨停海通证券(600837,牌均股价9.65元,一字市值1261亿元)在上交所和香港联交所同步发布合并重组相关预案及联合公告。国泰

国泰君安与海通证券于10月10日复牌,君安较此前A股公告的海通预计停牌时间提前了8个交易日。复牌当日,证券昨复涨停截至收盘,牌均国泰君安与海通证券皆“一字”涨停,一字收盘价分别为16.17元、国泰9.65元。君安

《每日经济新闻》记者注意到,就投资者最为关注的换股价格,本次国泰君安换股吸收合并海通证券以市场价格换股,两家公司将以董事会决议公告日前60个交易日的运城市某某化学客服中心A股股票交易均价确定A股换股价格,并以此确定A股与H股换股比例均为1:0.62,即每1股海通证券股票可以换得0.62股国泰君安同类别股票。

值得关注的是,此次国泰君安与海通证券合并后,新公司的多项业务将领跑全行业。

据《中国证券报》报道,本次国泰君安、海通证券的合并,是新“国九条”实施以来头部券商合并重组的首单,也是中国资本市场史上规模最大的A+H双边市场吸收合并、上市券商A+H最大的整合案例,涉及多业务牌照与多家境内外子企业,属于重大无先例的创新事项。按照2023年数据测算,合并后新机构的总资产、归母净资产将分别达1.68万亿元、3300亿元,均处于行业首位,证券业“超级航母”呼之欲出。

两家公司合并预案出炉

上述合并重组相关预案及联合公告显示,本次换股吸收合并以市场价格换股,A股与H股设置相同换股比例,以有效平衡各方股东利益。

具体而言,国泰君安与海通证券将以董事会决议公告日前60个交易日的A股股票交易均价确定A股换股价格,并以此确定A股与H股换股比例均为1:0.62,即每1股海通证券股票可以换得0.62股国泰君安同类别股票。

国泰君安A股股票换股价格和H股股票换股价格分别为13.83元/股和7.73港元/股;海通证券A股股票换股价格和H股股票换股价格分别为8.57元/股、4.79港元/股。

另据公告,本次换股吸收合并中,按照换股比例1:0.62计算,国泰君安拟发行的股份数量合计为81亿股,其中A股59.86亿股,H股21.14亿股。换股实施后,国泰君安的总股本将增至170亿股。国际集团直接及间接控制国泰君安的股份数量不变,为29.7亿股,占总股本的17.47%。

此外,在本次换股吸收合并基础上,国泰君安还拟向控股股东上海国有资产经营有限公司发行不超过100亿元A股股票募集配套资金。控股股东以每股净资产定向增持国泰君安股份,高于停牌前股价,并承诺5年内不减持,彰显了对公司未来发展的坚定信心。

《每日经济新闻》记者注意到,事实上,近期,央国企之间还有其他重大吸收合并案例同时在进行,被吸收合并方的定价高低亦是市场关注的焦点。

9月18日,中国船舶发布公告称,公司将通过换股吸收合并中国重工,每1股中国重工股票可换0.1335股中国船舶股票。中国船舶需要向中国重工股东发行30.44亿股。两个标的都按定价基准日前120个交易日的股票交易均价作为换股价格。

值得一提的是,作为同样是在“国九条”出台背景下进行的行业整合,10年前申银万国吸收合并宏源证券令人记忆犹新。

彼时,在交易对价设置方面,宏源证券的换股价确定方式为,在定价基准日前20个交易日交易均价8.30元的基础上,给予20%的换股溢价率,最终换股价格为9.96元。当时券商板块领涨A股,与当前的市场环境有一定类似。

宏源证券于2013年10月30日因筹划重大资产重组盘中临时停牌,停牌价为8.22元。公司股票于2014年7月28日起复盘后,迎来连续3个涨停,截至2014年12月9日(最后交易日),公司股价较换股价大幅溢价206%。

合并后多项业务将领跑

此次国泰君安与海通证券合并后,多项业务将领跑行业。

例如,合并后公司零售、机构和企业客户规模将领跑行业。

《每日经济新闻》记者注意到,按照2023年年报公开披露数据,国泰君安与海通证券零售客户数合计达到3593万户,席位租赁净收入达到16亿元,A股IPO保荐承销数量达到44家,均位居行业首位。在长三角、京津冀、珠三角等重点区域的网点达到343家,同样领跑。

财富管理业务方面,国泰君安与海通证券合并后的证券经纪、期货经纪与两融业务均跃居行业首位。投资银行业务方面,科创板IPO承销规模及家数将居行业首位。机构与交易业务方面,公募分仓收入与托管外包规模将居行业首位,权益衍生品与FICC业务能力也将显著提升。投资管理业务方面,公募、券商资管与私募股权管理规模将达到3.4万亿元。

另外,截至2024年6月末,国泰君安与海通证券合并后总资产、净资产分别为16195亿元、3311亿元,均领跑全行业。同时资产整体结构更为均衡,将进一步增强合并后公司的风险承载力、扩展资本运用空间。

国泰君安与海通证券表示,本次合并将推动打造具备国际竞争力与市场引领力的一流投资银行。公司将着力发挥直接融资“服务商”、资本市场“看门人”、社会财富“管理者”功能,聚焦中国资产提升国际竞争力,聚焦客户需求铸造市场引领力,为资本市场、证券行业创新发展注入强劲动力。合并后,公司将整合贯通国内国际两个市场,为全球客户提供更高质量的财富管理、投资银行和资产管理服务,成为满足客户跨境金融及全球资产配置需求的国际一流投资银行。

对于此次两家头部券商的合并,某券商非银团队点评道,看好双方估值提升,此次公司估值提升来自两个方面,一是并购本身带来溢价,二是券商板块在停牌期间反转。

对券商板块整体影响而言,从历史经验看,合并草案落地可能略带动券商板块并购预期。预计此次并购重组有助于继续激发市场并购重组的活力,优化上市公司质量及结构。

公开资料显示,国泰君安证券是由均创设于1992年的国泰证券和君安证券通过新设合并、增资扩股,于1999年8月组建成立,总部位于上海,目前实际控制人为上海国际集团有限公司。国泰君安证券于2015年A股上市、2017年H股上市,为A+H股上市公司。国泰君安证券始终保持较强的综合竞争力,近年来核心财务指标稳居行业第一梯队,连续17年获得中国证监会A类AA级最高监管评级。

海通证券成立于1988年,由交通银行发起设立,总部位于上海,目前第一大股东为上海国盛(集团)有限公司,海通证券无控股股东、无实际控制人。公司于2007年A股上市、2012年H股上市,为A+H股上市公司。海通证券是国内成立最早、综合实力最强的证券公司之一,拥有一体化的业务平台、庞大的营销网络以及雄厚的客户基础。

点击进入专题: 关注A股市场相关文章

[环球时报报道 记者 李萌 刘欣]《印度斯坦时报》28日报道称,印度和中国将于当天完成在实控线LAC)沿线的军事脱离接触。印媒此前称,印中两国计划在10月28日至29日完成在实控线沿线的军事脱离接2024-11-01

[环球时报报道 记者 李萌 刘欣]《印度斯坦时报》28日报道称,印度和中国将于当天完成在实控线LAC)沿线的军事脱离接触。印媒此前称,印中两国计划在10月28日至29日完成在实控线沿线的军事脱离接2024-11-01 原标题:墨西哥军校生毕业典礼跳伞 学生降落伞未打开坠落身亡) 墨西哥军校做跳伞训练时出现意外 降落伞没打开 来源:视频综合) 据境外媒体7月6日报道,墨2024-11-01

原标题:墨西哥军校生毕业典礼跳伞 学生降落伞未打开坠落身亡) 墨西哥军校做跳伞训练时出现意外 降落伞没打开 来源:视频综合) 据境外媒体7月6日报道,墨2024-11-01 “这样大的风,还是头一回见到。”7月7日,山东省东明县雷庄村,63岁的沈大爷指着自家被龙卷风摧毁的瓜棚告诉现代快报记者。他家和周边的数十座瓜棚的钢结构架扭曲变形、断裂,还有的部件被龙卷风带飞到数十米外2024-11-01

“这样大的风,还是头一回见到。”7月7日,山东省东明县雷庄村,63岁的沈大爷指着自家被龙卷风摧毁的瓜棚告诉现代快报记者。他家和周边的数十座瓜棚的钢结构架扭曲变形、断裂,还有的部件被龙卷风带飞到数十米外2024-11-01 来源:环球网【环球网报道】当地时间7月7日,法国国民议会选举举行第二轮投票。当地时间20时北京时间8日凌晨2时),第二轮投票结束,最新出口民调显示,左翼政党联盟“新人民阵线”获多数席位。据法新社消息,2024-11-01

来源:环球网【环球网报道】当地时间7月7日,法国国民议会选举举行第二轮投票。当地时间20时北京时间8日凌晨2时),第二轮投票结束,最新出口民调显示,左翼政党联盟“新人民阵线”获多数席位。据法新社消息,2024-11-01 以色列国防军当地时间26日早间发表声明称,以军当天完成了对伊朗的袭击并实现了既定目标。 声明表示,以空军战机袭击了伊朗的导弹生产工厂、地对空导弹阵列及其他设施,所有以军战机均已安全返回以色列。总2024-11-01

以色列国防军当地时间26日早间发表声明称,以军当天完成了对伊朗的袭击并实现了既定目标。 声明表示,以空军战机袭击了伊朗的导弹生产工厂、地对空导弹阵列及其他设施,所有以军战机均已安全返回以色列。总2024-11-01 来源:补壹刀 文/李小飞刀 日本朝日电视台在7月12日的外交部例行记者会上提问称,日本东京警视厅逮捕了一名在日本的中国人,指控其与另外两名中国人参与了在靖国神社旗帜上用油漆喷涂的事件。 一直2024-11-01

来源:补壹刀 文/李小飞刀 日本朝日电视台在7月12日的外交部例行记者会上提问称,日本东京警视厅逮捕了一名在日本的中国人,指控其与另外两名中国人参与了在靖国神社旗帜上用油漆喷涂的事件。 一直2024-11-01

最新评论